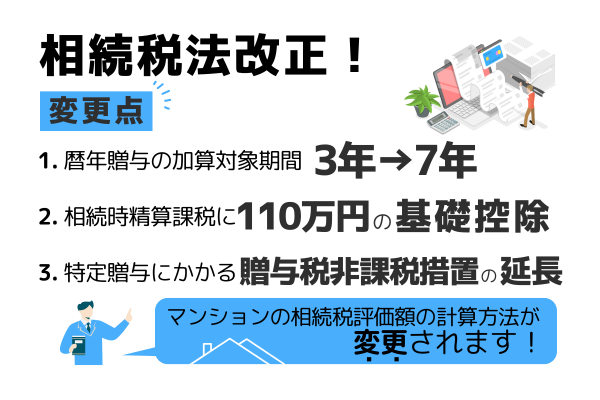

2024年1月1日から相続・贈与に関する税法が改正されました。

これまでの法律で相続税対策を考えていた人は不安になることでしょう。

実際、よく利用される暦年贈与や不動産の相続税評価額には大きな変更がありました。

しかし、条件により節税効果はきちんと残るため変更内容さえ理解すれば問題なく対応できるはずです。

今回は改正された相続・贈与に関する税法について、変更点と影響、改正後にも有効な相続税対策などを解説します。

【目次】

1.相続・贈与における税法改正の主な変更点【2024年1月施行】

暦年贈与の加算対象期間が3年から7年に

相続時精算課税に110万円の基礎控除を設置

特定贈与にかかる贈与税の非課税措置が延長

2.税法改正後に有効な相続税対策

生前贈与は早めに行う

相続時精算課税制度をうまく利用する

不動産に替えて相続する

3.税法改正と同時にマンション相続税評価額が変更

相続税評価額の変更対象

新たな評価方法と計算式

相続税評価額が見直された背景

4.税法改正後も相続対策にはマンションが有効

5.まとめ

1.相続・贈与における税法改正の主な変更点【2024年1月施行】

2024年1月1日から税法が改正されました。相続や贈与に関する主な変更点は以下の通りです。

暦年贈与の加算対象期間が3年から7年に

毎年110万円の基礎控除が受けられる仕組みを利用して、生前から数年に分けて財産を受け渡す暦年贈与は「贈与者の死亡前3年以内の贈与額は相続財産に加算する」というルールがありました。

これが3年から7年に延長され、暦年贈与は実質的な増税となります。

ただし、2023年12月31日までの贈与は適用なし、延長された4年間(死亡の4~7年前)の贈与に関しては総額100万円まで控除されます。また、加算対象期間は以下のように段階的に7年に移行されます。

※国税庁「令和5年度相続税及び贈与税の税制改正のあらまし」より抜粋

相続時精算課税に110万円の基礎控除を設置

暦年贈与が実質的な増税となる一方で、相続時精算課税制度にはこれまでなかった「基礎控除」が新設されました。

相続時精算課税を選択した場合の贈与税は、暦年課税の基礎控除とは別に毎年110万円が控除されます。

また相続時は「基礎控除を差し引いた累計贈与額」が財産価格となります。

特定贈与にかかる贈与税の非課税措置が延長

以下の教育や結婚に関する特定贈与にかかる非課税措置は延長が決定されました。

●教育資金の一括贈与に係る贈与税の非課税措置

子や孫(30歳未満)に教育資金として一括贈与する際に1,500万円まで非課税になる。2026年3月31日まで延長が決定。

●結婚・子育て資金の一括贈与に係る贈与税の非課税措置

子や孫に結婚・子育て資金として一括贈与する際に1,000万円まで非課税になる。2025年3月31日まで延長が決定。

より詳しい内容を知りたい方はこちらをご覧ください。

財務省:贈与税に関する資料

2.税法改正後に有効な相続税対策

税法の改正内容をふまえた3つの相続税対策をご紹介します。

生前贈与は早めに行う

生前贈与(暦年贈与)は死亡より7年前までに贈与を完了していない資産は相続税の課税対象になります。

また特定贈与の非課税措置も「相続者が30歳未満」、「結婚・子育てのため」など年齢や時期に制限があるため早く動くことが大切です。

相続時精算課税制度をうまく利用する

健康状態や年齢などの事情で死亡前7年の確保が難しい場合は、110万円の基礎控除が創設された相続時精算課税制度の選択がおすすめです。

不動産に替えて相続する

法改正前と同様に、資産を不動産に替えて相続する方法は現在も有効です。

現金よりも不動産の相続税評価額が低いため、マンションなどを購入して不動産の形で相続すると節税につながります。

ただし、死亡直前に不動産購入し節税額が巨額になった、あからさまな税金対策で不動産の相続税評価額を利用できなかったケースがあるので注意が必要です。

また不動産の相続税評価額は今回の法改正で変更があったのでその点もチェックしましょう。

3.税法改正と同時にマンション相続税評価額が変更

今回の税法改正と同時に、マンションの相続税評価額の計算方法が変更されました。

不動産を利用した相続税対策は引き続き有効ですが、詳細を把握してから対策に取り入れましょう。

相続税評価額の変更対象

評価方法が変更された大きな理由は、タワーマンションをはじめとしたマンションの市場価格と評価額の乖離問題を改善するためです。相続税評価額の変更はすべてのマンションに適用されるわけではないので対象要件を押さえておきましょう。

<変更対象となる物件>

区分所有者が存する家屋で居住の用に供する専有部分があるもの(居住用区分所有マンション)

<変更対象とならない物件>

・2階以下の低層の区分所有マンション

・事業用区分所有オフィス

・一棟所有の居住用マンション

・区分所有がされた二世帯住宅(居住用専有部分が3室以下であり、そのすべてを当該区分所有者またはその親族の居住用にするもの)

新たな評価方法と計算式

新たな評価方法では市場価格との乖離を調整する「区分所有補正率」と「評価乖離率」が導入されました。建物や土地の価額にそれらをかけて「評価水準」とし、その値によって評価を調整します。

<不動産価額の計算式>

価額=区分所有権の価額①+敷地利用権の価額②

① 区分所有権の価額(家屋の固定資産税評価額×1.0)×区分所有補正率

② 敷地利用権の価額(1㎡あたりの路線価×土地面積㎡×敷地権の割合)×区分所有補正率

※区分所有補正率は国税庁HP「B2-6 居住用の区分所有財産の評価に係る区分所有補正率の計算明細書」の計算ツールで求められます。

<評価水準の計算式>

評価水準=1÷評価乖離率

<評価乖離率の計算式>

評価乖離率=A+B+C+D+3.220

・A:一棟の区分所有建物の築年数※1× △0.033

・B:一棟の区分所有建物の総階数指数※2× 0.239(小数点以下第4位切捨て)

・C:一室の区分所有権等に係る専有部分の所在階※3× 0.018

・D:一室の区分所有権等に係る敷地持分狭小度 × △1.195(小数点以下第4位切上げ)

※1 建築の時から課税時期までの期間(1年未満の端数は1年)

※2 総階数(地階を含みません。)を 33 で除した値(小数点以下第4位切捨て、1を超える場合は1)

※3 専有部分がその一棟の区分所有建物の複数階にまたがる場合(メゾネッ トタイプ)は階数が低い方の階、専有部分の所在階が地階である場合には0階としてC の値は0とする。

<評価水準による区分所有補正率>

●評価水準が1を超える(評価額が市場価格を超える)場合

評価額×評価乖離率で計算(相続税評価額よりも低い額に調整される)

●評価水準が0.6以上~1以下の場合

補正なし(通常の評価額がそのまま適用される)

●評価水準が0.6未満(評価額が市場価格より大幅に低い)の場合

評価額×評価乖離率×0.6で計算(通常の評価額よりも引き上げられる)

この法令についてさらに詳しく知りたい方はこちらをご覧ください。

国税庁:「居住用の区分所有財産」の評価が変わりました

相続税評価額が見直された背景

この数年、タワーマンションを中心としたマンション価格の高騰により市場価格と相続税評価額との乖離が大きくなり、大がかりな節税に利用されることが問題視されていました。

令和4年には不動産評価額の格差を利用した数億円規模の節税行為が起こり、裁判で異例の追徴課税が下される事件※にまで発展しました。

※この「路線価否認判決事件」についてはこちらをご覧ください。

不動産スクエア:【税理士に聞いた】「路線価否認」判決で相続税対策はどう変わる? Part①不動産の相続税対策と事件の経緯

4.税法改正後も相続対策にはマンションが有効

マンション投資による相続・贈与対策は税法改正後も有効です。

改正前ほどではありませんが、不動産の評価額の圧縮率は現金や有価証券と比べると依然として大きなものです。

特にマンションの相続税評価額は条件によっては時価の60%以下になるケースもみられ、これまでどおり相続税対策の助けになるはずです。

ただし、あからさまな節税行動は税務所の指導対象になるので売買時期や節税規模には気をつけましょう。

さらにマンションは家賃から副収入が得られ、団体信用生命保険に加入できれば生命保険代わりになります。

相続税対策だけでなく残される家族への継続的な支援にもつながります。

不動産投資で相続税対策をするときのポイントはこちら

不動産スクエア:【税理士に聞いた】「路線価否認」判決で相続税対策はどう変わる? Part③不動産投資で相続税対策するときのポイント

5.まとめ

2024年1月から相続・贈与に関する法改正が適用され、暦年贈与の加算対象期間の拡大、相続時精算課税の基礎控除設置、特定贈与の非課税措置の延長などの変更がありました。

これからの相続税対策では、「より早めの生前贈与」「相続時精算課税の基礎控除の活用」がポイントです。また、これまで通り「不動産に替えて相続する」方法も有効でしょう。

ただし、かねてより市場価格と評価額の格差が問題視されていたマンションは法改正と同時に通達で評価方法が変更されました。

他資産の相続と比べたときの有用性は変わりませんが、より公平な納税が求められるようになりましたので売買時期や節税規模には気をつけましょう。