日本では相続税の概念が当たり前に認知されていますが、実はすべての国に存在するわけではありません。そもそも相続税がない国や、過去に廃止した国もあります。また、日本においても相続税の在り方はたびたび変化してきました。

各国の相続税事情、日本における相続税とその歴史について概観してみましょう。

【目次】

1.主要国の相続税

主要国の相続税率

相続税がない・廃止された国

2.日本における相続税の歴史と現在の相続税

旧民法時代(1898年~1946年)

戦後期(1947年~1987年)

減税期(1988年~2014年)

相続税が再度引き上げ(2015年~)

3.2024年の相続税法改正と今後の相続税について

2024年改正のポイント

政策としての相続税とその必要性

今後は贈与税と一体化する方針へ

4.まとめ

1.主要国の相続税

相続税は格差の固定化を防ぎ、国民の資産を再分配する機能を持つ税金です。

資産の少ない国民にとっては負担が軽い、もしくは全くない税金ですが、資産を多く持つ人にとってはデメリットが大きいため資産の海外流出を引き起こすリスクがあります。

そのため、相続税は国によって導入の有無や課税額の制度が大きく異なります。

主要国の相続税率

| 税率 | 基礎控除額 | |

| 日本 | 10~55% | 3,600万円~ |

| アメリカ | 18~40% | 1361万ドル(約20億円) |

| イギリス | 40% | 32万5,000ポンド(約6,240万円)~ |

| フランス | 5~45% | 1,500ユーロ(約24万円)~ |

| ドイツ | 7~30% | 2,000ユーロ(約32万円)~ |

※基礎控除額は2024年9月2日のレートから日本円での金額を概算

※税率、基礎控除額は相続人の数・属性等により変動あり

アメリカの相続税

アメリカにおける相続税はEstate Tax、直訳して遺産税と呼ばれています。

遺産税は基礎控除額が約21億と非常に高く、対象をごく一部の富裕層に限った税制として運用されています。また、アメリカ国籍の配偶者1人に相続する場合は課税が免除されます。

ただし、基礎控除額は贈与税と共通の生涯累積分を計算すること、毎年インフレ調整で額が変動することには注意が必要です。現在の基礎控除額設定は2025年までの予定となっているため、25年以降どのように変化するかは不透明です。

国による遺産税に加え、州によっては地方税としての相続税・遺産税が課されることもあります。

イギリスの相続税

イギリスの相続税は課税対象金額に関わらず一律で税率が40%となっているのが特徴です。

累進課税制ではないため、資産が少ない人ほど税の負担が重くなります。ただし子・孫への住居などの不動産が含まれている場合、チャリティ団体への寄付を行う場合や、居住している住宅やその持ち分を直系子孫が相続する場合は基礎控除額が加算されるなどの措置があります。

アメリカと同じく配偶者への相続は課税されません。またイギリスには贈与税がないため、死亡の7年より前に贈与された資産に対しては課税されないという特徴もあります。

フランスの相続税

フランスは基礎控除額の最低額が1,500ユーロ(約24万円)と非常に低いように見えますが、血縁関係・婚姻関係の有無や近さによって大きく控除額が変わるのが特徴です。

| 相続者 | 基礎控除額 |

| 配偶者、生活を共にする一定の条件を満たした兄弟姉妹 | 全額控除 |

| 直系子孫、身体・精神障害により通常条件で働けない者 | 159,325ユーロ |

| 兄弟姉妹 | 15,932ユーロ |

| 甥姪 | 7,967ユーロ |

| その他 | 1,500ユーロ |

参考:公益財団法人 全国法人会総連合「わが国と主要国における事業承継税制の制度比較検討調査に係る報告書」

「夫婦の財産は原則として共有財産」という考えが強いフランスでは、配偶者への遺産贈与は「相続」としてカウントされません。したがって相続人の数に関わらず配偶者への贈与は非課税となります。

フランスも贈与税が存在しないため、死亡より15年以上前の贈与に関しては課税対象になりません。

ドイツの相続税

ドイツはフランスと似た相続税制を採用しており、血縁関係・婚姻関係によって基礎控除額が大きく変動します。

| 相続者 | 基礎控除額 |

| 配偶者 | 50万ユーロ |

| 子および代襲相続の場合の孫 | 40万ユーロ |

| 代襲相続の場合ではない孫 | 20万ユーロ |

| 父母・祖父母など | 10万ユーロ |

| その他 | 2万ユーロ |

| 制限納税義務者※ | 2,000ユーロ |

※ドイツ国内に住所を有さず、恒常的に滞在もしていない個人を指す

参考:公益財団法人 全国法人会総連合「わが国と主要国における事業承継税制の制度比較検討調査に係る報告書」

配偶者への相続は50万ユーロまで、子への相続は40万ユーロまで課税が免除されます。

またドイツも他のヨーロッパ諸国と同様、死亡の10年より前の贈与は非課税扱いになります。

相続税と贈与税が一体に

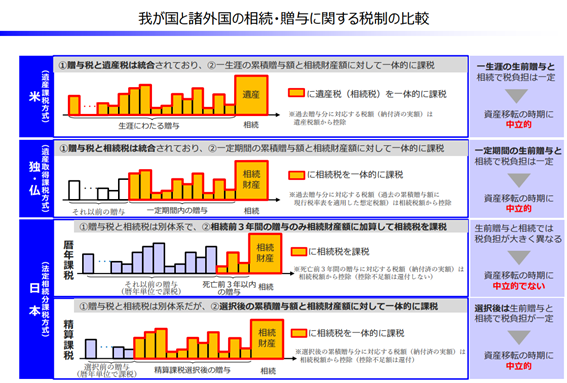

主要な国での相続税に共通するのは「基本的に相続税と贈与税が一体化している」という点です。

日本では相続税と贈与税を別の税金として徴収していますが、他国では生前贈与と死後の遺産相続を同じ「財産の移転」と見なして同じ基準で課税するのが一般的になっています。

相続税がない・廃止された国

| 相続税がない国 | ロシア、中国、マレーシア、シンガポール |

| 相続税が廃止された国 | カナダ(1971年)、オーストラリア(1979年)、ニュージーランド(1992年)、スウェーデン(2004年) |

相続税は富裕層の資産を相続時に税金として公平に分配する制度です。資産を多く持つ人々にとってはデメリットが大きいため、自国に富裕層を招き入れたい国は相続税をあえて導入しないケースもあります。

ここまで触れてきたように主要国の多くは相続税を導入していますが、中には相続税がない国、過去に廃止した国も存在します。

カナダとオーストラリア、ニュージーランド、スウェーデンは1970年代~2000年代にかけて相続税を廃止しました。ロシアや中国、マレーシア、シンガポールはもとから相続税制度がありません。

ただしこれらの国の多くでは相続時の時価が取得時の時価を上回っている場合に増加した利益分に対する所得税(キャピタルゲイン税)が課されます。そのため、相続税制度がなくとも死亡に伴い税金を支払う場合があります。相続税と死亡・譲渡時のキャピタルゲイン課税のどちらもない国は、主要国では中国・ロシア・シンガポール・ニュージーランド・スウェーデンです。

2.日本における相続税の歴史と現在の相続税

日本での相続税誕生は明治時代にさかのぼります。

西洋の影響を受けて始まった相続の歴史と現在に至るまでの制度の変化を見てみましょう。

旧民法時代(1898年~1946年)

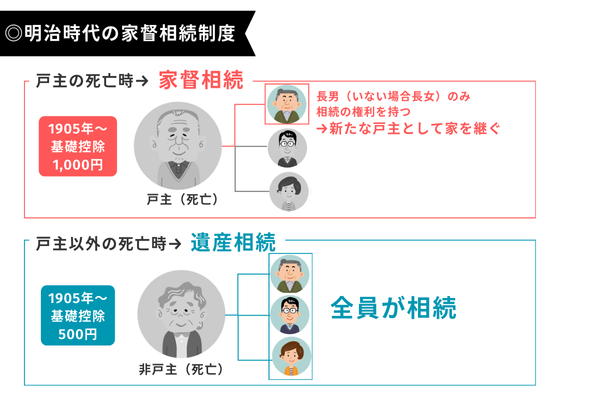

「相続」という概念が制度として明文化されるようになったのは西洋の文化が流入してきた明治時代以降。法律制定が充実してきた1898年に制定された「旧民法」では、相続制度を日本の伝統的風習を考慮して「家督相続制度」として取り扱っていました。

家督相続制度における相続は「家」の下で行われるものです。各家には「戸主」がおり、戸主が亡くなると一身専属的なものを除いた全ての権利義務を包括的に戸主の長男(男子がいない場合は長女)に相続して次の戸主に命じる形が原則でした。

家督相続、すなわち「家」の存続を最も重要視する旧民法では、新たな戸主となる長男(長女)以外の者には一切の財産が与えられません。なお戸主でない者が死亡した場合、「遺産相続」としてすべての子が平等に相続権を有しました。

旧民法では当初相続税制度は存在しませんでしたが、日露戦争における戦費拡大の影響で1905年に相続税が新たに課されることとなります。課税対象は家督相続と遺産相続それぞれで基準が異なり、家督相続は 1,000円、遺産相続は 500円以上の財産贈与に課税されました。

戦後期(1947年~1987年)

1905年に相続税が導入されて以降は情勢の変化などにより度々細かな税率や区分の調整がありましたが、制度そのものの根本的な変更を迫られることになったのは終戦以降です。

1947年に制定された新民法では、GHQから出されたシャベル勧告に基づき日本国憲法の民主的な方針を反映させた内容となり、従来の家督相続制度は廃止されました。

相続税法が改めて制定・施行されたのは1950年のこと。国税・地方税全般の制度改革を求める「シャウプ勧告」を受け、税率を25%~90%とする相続税が課されることになりました。

それまでの最高税率が55%であったことを考えると、5,000万円以上の資産を保有する者に課される90%の税率がかなり重いものであると分かります。同時期に所得税減税を行った分を補う形で高い税金が課されたと言われています。

ただし、最高税率はこの後の法改正で徐々に引き下げられていきました。

法定相続人の数から税額を割り出す現在の「法定相続分課税方式」が採用されたのは1958年のことです。シャウプ勧告により一時贈与税と相続税が一体となっていましたが、1958年の法改正で再度贈与税が創設されました。

以降、日本の相続税法は大きな骨組みを変えずに現在まで持続しています。

減税期(1988年~2014年)

税率や基礎控除額に大きな変動が起こったのはバブル経済により地価が高騰した1988年以降です。地価高騰の抑制を目的として、相続による税負担を減らす方針に舵を切ることになりました。

1988年法改正の内容

・基礎控除額:2,000万円→4,000万円に引き上げ

・最高税率:(当時)75%→70%に引き下げ

・配偶者の非課税枠拡大

バブル崩壊後も段階的に基礎控除の拡大と税率の軽減が行われ、減税傾向はおおよそ2015年頃まで続きました。

| 基礎控除額(定額控除分) | 最大税率 | |

| 1988年改正前 | 2,000万円 | 75% |

| 1988年改正 | 4,000万円 | 70% |

| 1992年改正 | 4,800万円 | 70% |

| 1994年改正 | 5,000万円 | 70% |

| 2003年改正 | 5,000万円 | 50% |

※実際の基礎控除額は法定相続人の数により変動あり

相続税が再度引き上げ(2015年~)

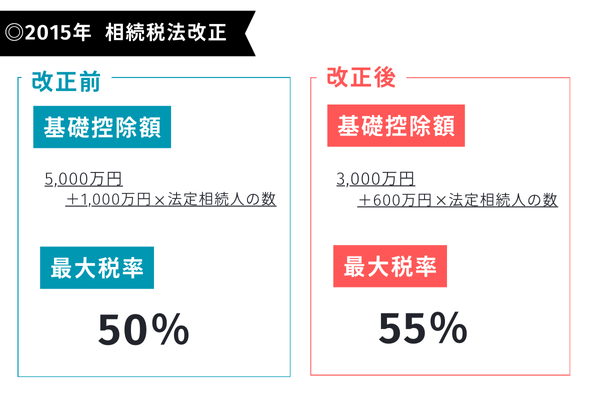

バブル経済~崩壊後の不況で相続税の税率・基礎控除額は長らく引き下げられる方向が続いていましたが、景気回復の兆しが見えてきたとしてここ10年ほどは再び税率を引き上げる方向に動いています。

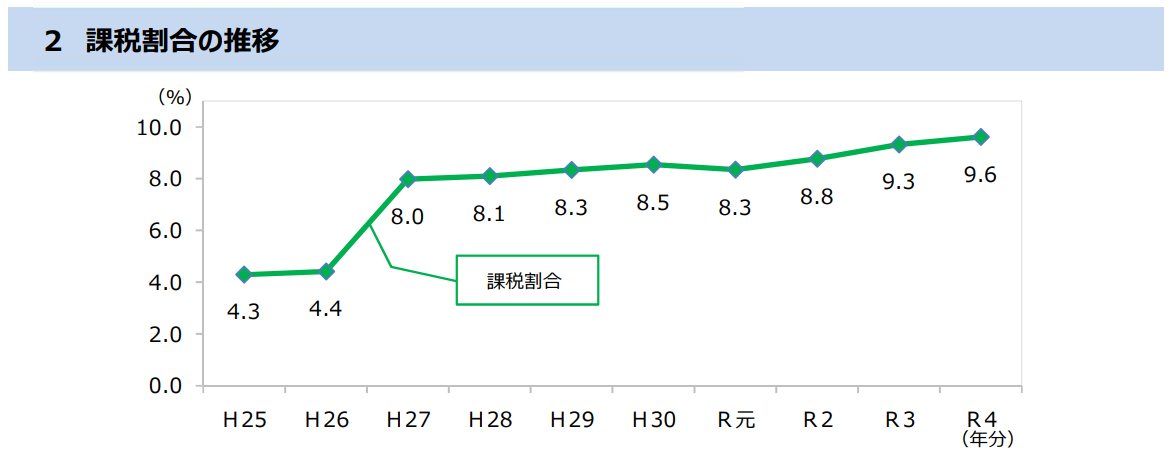

2015年の相続税法改正で基礎控除額が引き下げられたことにより、被相続人数に対する納税義務者の割合が2倍以上に増加しました。

引用:国税庁「令和4年分 相続税の申告事績の概要」

上の図を見ていただいても分かるように、2015年(=平成27年)から課税対象者の割合が明らかに増えています。

今後も法改正による基礎控除額の引き下げなどの負担が増える傾向が続くと見られます。

3.2024年の相続税法改正と今後の相続税について

現在の相続税は2015年に施行された改正相続税法から税率・基礎控除額に変動はありませんが、2024年に行われた改正によりいくつかの変更点があります。

2024年改正のポイント

・暦年贈与の加算対象が3年→7年に

・相続時精算課税に110万円の基礎控除を設置

・特定贈与にかかる贈与税の非課税措置が延長

2024年改正とその対策については相続税対策は「税法改正後どうすべき?変更点と影響、有効な対策を解説」にて詳しく解説しています。ぜひご参照ください。

今後は贈与税と一体化する方針へ

アメリカ、ヨーロッパの多くは贈与税と相続税を一体化して徴税を行っています。日本でも戦後シャウプ勧告で一時期贈与税がなくなったことがありましたが、その後の税法改正で現在は贈与税と相続税を別の税金として扱う法律になっています。

しかし2024年の改正からも分かるように、現在は贈与税と相続税の差を減らして資産移転による公平な課税を行う流れに変化してきました。政府資料では「諸外国の例を参考にしつつ、相続税と贈与税をより⼀体的に捉えて課税する観点から、現⾏の相続時精算課税制度と暦年課税制度のあり⽅を⾒直し、格差の固定化を防⽌しつつ、資産移転の時期の選択に中⽴的な税制を構築する⽅向で、検討を進める必要がある。(令和4年11月8日 政府税制調査会資料)」と明示しており、諸外国の相続税制度とのギャップを埋める方向に動いていることが分かります。

引用:令和4年11月8日 政府税制調査会資料

2003年の法改正以降、日本では贈与税・相続税に関して「暦年課税制度」「精算課税制度」2つの計算方法から選べるようになっています。生前贈与と相続で大きく税負担が異なる従来の「暦年課税制度」から税負担が一定となる「精算課税制度」へ移行させるのが政府の狙いです。

負担増を見据えた対策が必要前章で触れたように現在相続税は減税期から引き上げ期に移り変わっており、今後は経済情勢によりさらに税率引き上げ・基礎控除額引き下げが行われる可能性があります。これまでは相続税の対象にならなかった方も今後は相続税が課されるかもしれません。

将来的に相続税の負担が増えることをあらかじめ想定して、今のうちから対策をしておくことが重要です。

4.まとめ

世界では相続税がある国とない国があり、主要な国々の多くでは相続税を導入しているものの税率や徴収方法はさまざまです。

日本では贈与税と相続税を別に徴収する方法が長らく取られてきましたが、2024年相続税法改正に見られるように贈与税・相続税一体化が図られる傾向にあります。

現状不動産投資は相続税対策として有効であることに変わりありませんが、相続税法の改正により度々情勢が変化しています。今後も諸外国に合わせて国内の相続税制度が変更される可能性も十分考えられるため、これからも情報をこまめにチェックしておくことをおすすめします。