資産形成を考えている方の中には、不動産投資を検討されている方もいるでしょう。不動産投資は自己資金を使わず物件の購入や、ローンの返済を行えることが魅力です。

実は不動産投資には強制貯蓄効果もあり、貯金が苦手な方の資産形成手段としても有効です。

この記事では資産形成に不動産投資がおすすめの理由、不動産投資のメリットやリスク、不動産投資が向いている方について解説します。

この記事を読むと、資産形成手段の中でも不動産投資の優位性がわかります。

【目次】

1.資産形成には不動産投資がおすすめ

不動産投資による資産形成の概念とは

株式投資や為替取引との比較

団体信用生命保険の活用

2.不動産投資で資産形成する5つのメリット

メリット1.貯蓄の少ない方でも始められる

メリット2.副業扱いにならない

メリット3.インフレ対策になる

メリット4.精神的負担が小さい

メリット5.貯蓄における強制力

3.不動産投資で資産形成を行う4つのリスク

リスク1.空室リスクがある

リスク2.修繕リスクがある

リスク3.流動性が低い

リスク4.災害リスクがある

4.不動産投資を活用した資産形成が向いている方の特徴

5.まとめ

1.資産形成には不動産投資がおすすめ

資産形成には不動産投資がおすすめです。はじめに不動産投資による資産形成の概念の説明や、他の投資との比較を行い、不動産投資の優位性について解説します。

不動産投資による資産形成の概念とは

さまざまな資産形成手段があるなかで近年、不動産投資の注目度が高まっています。

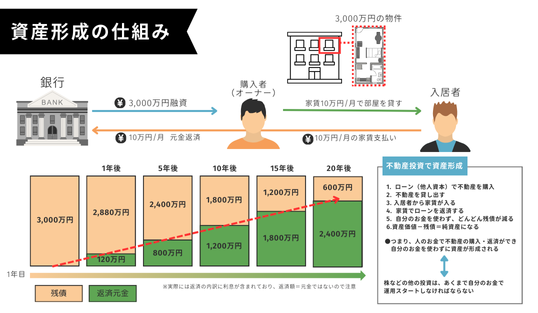

不動産投資とは不動産(マンションやアパート)を銀行など金融機関から資金を借りて購入し、学生やサラリーマン(入居者)に貸し出すことで家賃(賃料収入)を得る投資方法です。

特徴は自分のお金ではなく、他人(金融機関や入居者)のお金を活用して資産を増やせることです。

また管理会社やリフォーム会社などに業務を委託すれば、自身の稼働をほぼかけずに収益を上げられる点に魅力を感じる方も増えています。

不動産投資では下記の仕組みで資産形成を行います。

1. 金融機関から融資を受けマンションといった不動産を購入する

2. 入居者に貸し出し、得られる家賃でローン返済を行う

3. 自分のお金を出さずに残債が減る

4. 残債が減るほど、の純資産(不動産の資産価値-残債)は増えていく

つまり、株式などの自分のお金を使って運用スタートしなければならない他の投資と違い、他人のお金を使って不動産の購入・返済ができ、自分のお金を使わずに資産を形成することができることが不動産投資の資産形成です。

株式投資や為替取引との比較

資産形成のメジャーな方法の1つとして、株式投資や為替取引があります。

これらの方法は、短期間で2倍・3倍のリターンを狙える反面、世界情勢や市場・為替の動向により資産価値が2分の1に半減する可能性もあり、非常にリスクが高いです。

また投資先企業の不祥事や国の情勢によっては、元本を一切回収できなくなるリスクも伴います。

一般的に株式・為替などの投資はリスクの調整が難しい投資といえます。

一方で不動産投資は現物資産のため、資産価値がゼロになりにくく、賃料収入という収益性に価値があるため、世界情勢や市場・為替の動向による影響は少ないといえます。

また、都心部などエリアの選定や設備仕様、賃料の調整など前述の投資と比べリスクの調整がし易い投資といえます。

団体信用生命保険の活用

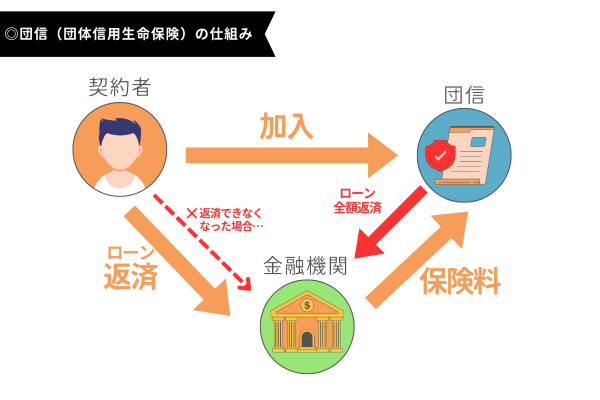

不動産投資は生命保険の代わりになることも大きな利点です。

一般的に金融機関から融資を受ける場合、金融機関を通じて団体信用生命保険(団信)に加入するため契約者が死亡または、高度障害状態(※以下注釈参照)になるなど万が一のことが発生した際に、残債がゼロになるため、返済義務がなくなります。

※基本的には投資用物件のローン契約に団信は付帯していますが、まれに団信無しの商品も存在するため、契約前に確認しましょう。

※参考情報:高度障害状態とは(住宅金融支援機構団信の場合)

保険料は毎月の返済額に含まれており、疾病・保障範囲は金融機関と提携している保険会社や保険により異なります。

不動産投資を始める方が増えている理由の1つが、「団体信用生命保険」という保証制度が安心材料になっているためです。

すでに生命保険に加入している方は保障内容が重なる部分があるため、保険の見直しをおすすめします。

加入中の保障内容と団信との重複・不足部分を確認し、医療保障など必要な要素を備えたプランに変更することで余分な支出を抑えることにもつながります。

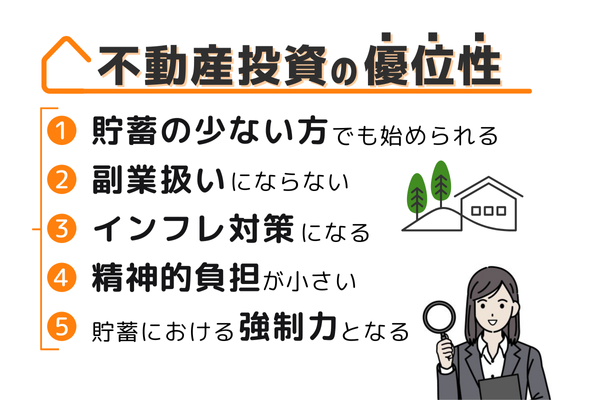

2.不動産投資で資産形成する5つのメリット

不動産投資で資産形成をするメリットは、以下の5つです。

メリット1.貯蓄の少ない方でも始められる

不動産投資は銀行から融資を受けることで、自己資金100万円程度から始められるため、少ない貯蓄でも参入できます。

また購入する不動産によっては、大きなリターンを狙うことも可能です。

一方で株式投資や債券投資などは自己資金で行わなければならず、リターンは資金力に依存します。つまり大きな元手(投資資金)がないと小さなリターンしか狙えず、資産形成に時間がかかります。

メリット2.副業扱いにならない

不動産投資は、副業ではなく資産運用として扱われるケースが多いです。

将来に備え収入を増やしたいものの、副業が禁止されている、または副業に割く時間的余裕がないといった方が資産形成の手段に不動産投資を選ぶ傾向も高まっています。

また、国家公務員の場合は年額500万円以上(クレアスライフが扱うマンションの4部屋相当)に届かなければ副業禁止規定に抵触しない方もいるため、投資家には公務員や金融業界の方も存在します。

参考:人事院規則

ただし不動産投資の規模によっては、副業または事業と扱われる可能性があるため注意しましょう。その基準は「5棟、10室」です。

5棟10室とは、不動産投資の規模がいずれかに当てはまると、投資ではなく事業として取り扱われる基準のことをいいます。

• 貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること。

• 独立家屋の貸付けについては、おおむね5棟以上であること。

【引用】国税庁「No.1373 事業としての不動産貸付けとそれ以外の不動産貸付けとの区分」

つまり下記に該当する規模で不動産投資を行っている場合は、副業扱いされない可能性があります。

• マンションやアパート10室未満

• 一戸建て5棟未満

「5棟10室」より小さい規模で不動産投資を行っていても、勤務先固有の規則によっては副業扱いとなる可能性もあるため事前に確認が必要です。

メリット3.インフレ対策になる

不動産投資はインフレ対策としても有効です。昨今あらゆる物の価格が上昇しています。

総務省が2024年6月21日に公表した「2020年基準 消費者物価指数」によると、2024年5月の総合指数は前年同月比2.8%上昇しました。

また変動の大きい生鮮食品とエネルギーを除いた総合指数は2.1%の上昇でした。

インフレが進行すると現金の価値が目減りし、購買力が下がってしまいます。

つまり収入や資産が増えなければ、年々購入できるものが減少し、生活が苦しくなります。

一般的に不動産はインフレに強い資産です。インフレが進行すると家賃を値上げできる可能性があり、物価上昇に対抗できます。本業の収入がなかなか上がらない方であっても、不動産投資によってインフレ対策が可能です。

ここ数年のインフレによって家賃がどの程度上昇したか知りたい方は、下記の記事をご確認ください。

【あわせて読みたい関連記事】

24年 首都圏のワンルームマンション賃料はどれくらい上昇するのか?

投資用の不動産は家賃の上昇によって収益力が上がると、資産価値が向上します。

資産価値が向上すると、購入価格よりも高い金額で売却でき、売却益を得られる可能性もあります。

メリット4.精神的負担が小さい

投資を始めると、保有資産の動向は誰もが気になります。不動産投資は短期間で価格が大きく変動しにくいため、精神的負担が小さいです。

すべての投資において、価格変動による精神的負担はつきものです。

株式や為替はニュース1つで価格が大きく変動します。一方で不動産は、短期間で価格が大きく動くケースはあまり多くありません。

価格変動による精神的負担が小さいことは、投資手段を検討する上で重要なポイントとなります。

不動産投資は「値動きが落ち着いており、精神的負担が小さい」と、一通りの投資手段を経験した方に支持されるケースが多いです。

また不動産投資で気にかけることは、家賃回収と数年に一度の入退去です。

ただし管理会社に委託すれば、下記の必要な業務をほぼ任せ、自身の稼働を最小限にできます。

• 家賃回収

• 賃貸募集

• 入退去の契約・手続き

• リフォームの見積・手配

• クレーム対応など

特に日中働いている方や、お住まいの場所から遠いエリアの不動産を購入した方が、自主管理を行うことは難しいです。

管理会社を上手に活用することで、日々忙しい方であっても、少ない負担で資産形成が行えます。

メリット5.貯蓄における強制力

不動産は流動性が低く、現金化に時間を要することが一般的です。

流動性の低さは、貯蓄の強制力となり中長期的な資産形成として有効に機能します。

毎月の返済は家賃収入でほぼ賄えますが、不動産投資にはローン返済以外にも以下の費用が別途生じます。

• 管理費

• 修繕費

• 賃貸管理手数料

基本的に「家賃と返済額はほぼ同額」であることが多く、上記の支出は持ち出しが必要です。

この持ち出し部分は自分で支払うため積立の感覚に近く、強制的な貯蓄となります。

これらのメリットから、普段から貯蓄する習慣のない人にとって不動産投資を強制的な貯蓄となり、積立感覚で捉える方もいます。

つまり不動産投資を行うことで、お金を貯めるのが苦手な方も貯蓄や資産形成を行いやすいです。

3.不動産投資で資産形成を行う4つのリスク

メリットの多い不動産投資による資産形成ですが、以下4つのリスクもあります。

リスク1.空室リスクがある

不動産投資には空室リスクがあります。特に入居希望者の少ない物件は空室リスクが高いです。

入居者が集まらないと、給与や自己資金でローン返済を行わなければならず損失が生じます。

空室が長期にわたるほど損失額は大きくなるため、物件選びは非常に重要です。

リスク2.修繕リスクがある

築年数にかかわらず、購入からある程度の時間が経過すると下記のような修繕費用がかかります。

• 設備の修繕費用

• 入居者の退去時のリフォーム費用

• 外壁の修繕費用

特に設備の故障はいつ起こるのかわからないため、思わぬ出費が発生します。想定外の出費に対応するためには、家賃収入や給与の一部を積立てておくのがおすすめです。

リスク3.流動性が低い

不動産は価値が下がりにくい一方で、流動性が低くすぐに換金することが難しいです。

不動産は相対取引のため買い手と売り手が見つからないと、取引が成立しません。

上場株式をはじめとした有価証券は、買い手が見つかりやすく、現金化もしやすいです。

例えば、平日であれば即日現金化することも可能です。

対して、不動産の売却は、売却開始から現金化まで、早くても事務手続きに2週間程度かかります。

流動性リスクに備える場合は、十分な貯蓄を用意する、都心のワンルームマンションをはじめとした需要の高い物件を購入するといった対策が必要です。

不動産投資の流動性リスクについて詳しく知りたい方は、下記の記事をご確認ください。

【あわせて読みたい関連記事】

不動産投資の流動性リスクとは?株式投資との違いや備え方

リスク4.災害リスクがある

不動産投資には災害リスクもあります。特に日本は災害の多い国なので、対策は必須です。

地震や台風の被害を受けると、戸建てや一棟買いの場合は建物の修繕に多額の費用がかかる可能性もあります。

ただし新築ワンルームマンションに限っては、新耐震基準を満たしていることに加え、柱や梁の数が多く非常に強い構造であるという利点から注目されるようになりました。

災害リスクの対策として有効な方法は以下の3つです。

• 火災保険や地震保険に加入する

• 購入予定のエリアを国土交通省が運営している「ハザードマップポータルサイト」で確認する

• 部屋の広さに対し梁が多いという視点で、丈夫なワンルームマンションという選択肢も考える

4.不動産投資を活用した資産形成が向いている方の特徴

最後に不動産投資を活用した資産形成が向いている方の特徴を以下2つ解説します。

大きな貯蓄はないが安定した収入はある方

大きな貯蓄はなくとも、サラリーマンや公務員の方のように安定した収入のある方、資産は増やしたいが副業できない方は不動産投資による資産形成が向いています。

安定した収入があれば、金融機関から融資を受けやすいため、不動産投資を始めるハードルは下がります。

年収500万円〜600万円以上であれば安定した収入と考えてよいでしょう。

高収入で貯蓄が苦手な方

高収入にも関わらず貯蓄ができないといった方にとっても、不動産投資による資産形成がおすすめです。先述したように、不動産投資には強制貯蓄効果があります。

そのため貯金が苦手な方であっても、不動産投資を通じて強制的に貯蓄が行えるようになります。

====

ここでひとつ事例をご紹介します。

貯蓄が苦手な方が不動産投資を選んだその経緯とは?

実際に資産形成の手段として不動産投資を選ばれた方の事例をご紹介します。

営業担当者は不動産投資業界歴15年、ご提案と同時にお客様のお悩み解決も実現できたケースです。

お客様が当社に問い合わせ頂いたことがきっかけで始まりました。

お客様は外資系企業の役員の方。

当初は、税金に対して重税感があり、節税に強い関心をお持ちでした。

その後何度かお会いしてお話しする中で、ローンの返済を家賃で返していく不動産投資のスキームへの関心が強くなっていきました。

また好立地の不動産であれば資産価値が崩れにくいということに安心感を持たれ、検討の末、手堅い貯蓄として不動産投資をスタートされました。

資産形成の手段は複数あるなか、この方が不動産投資に焦点を当てた要因には、お客様のもつお悩みも影響していたようです。

お客様の年収は高い方なのですが、なかなか貯金できないタイプでした。

そのため強制力がある不動産投資は自分の性格に合っているのかもしれないと感じられたようです。

これまでのお客様は、老後の年金対策として不動産投資を始められる方が多かったのですが、最近は都心不動産の安定性、資産価値が落ちない実績から、貯蓄や家賃で残債を減らす資産形成で不動産投資を始めている方が増えています。

ご年配の方が相続対策として不動産投資を検討されるケースも増えているのを感じます。

====

5.まとめ

資産形成には不動産投資がおすすめです。不動産投資では、物件の購入を金融機関からの融資で、返済を家賃収入で賄うため、自己資金を使わずに資産形成をできる方法です。

一方で日銀の金融政策の転換により、これからの不動産投資は不利でないか疑問に思う方もいるでしょう。

しかし、基本的に不動産投資は投資用物件のほとんどが変動金利(短期プライムレート)のため大きな影響を受けないと考えられます。

また不動産投資には強制貯蓄効果もあります。

そのため貯金が苦手な方でも、不動産投資を活用することで強制的に貯蓄が可能です。

貯蓄ができておらず老後に対して不安を抱えている方は、早めに不動産投資を開始し、資産形成を行いましょう。