【貸家の相続税評価額の求め方】

・不動産の相続税評価額は建物・土地で分けて求める

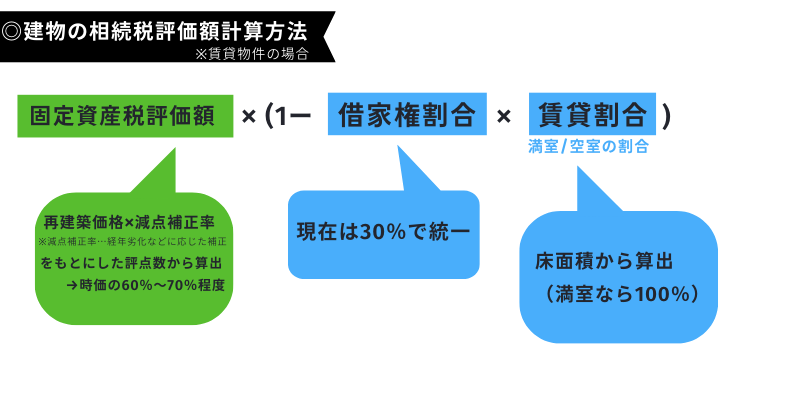

・建物:固定資産税評価額×(1-借家権割合×賃貸割合)

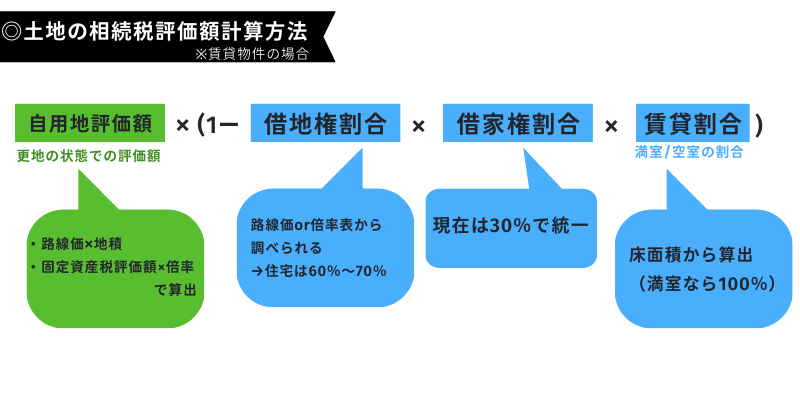

・土地:自用地評価額×(1-借地権割合×借家権割合×賃貸割合)

貸家は自宅用と異なり、相続税評価額の計算が少々複雑ですが、評価額を圧縮する一つの手段としても有効です。

相続税対策で用いられることが多いからこそ、評価額の算出方法や実際の求め方を知っておきましょう。

1.不動産の相続税評価額は「建物」「土地」で分ける

貸家を含む不動産を相続する際は、建物と土地に分けて相続税評価額を計算します。

貸家の相続税評価額=貸家(建物)+貸家建付地(土地)

貸家は自由に処分する権利が制限されているため、その分相続税評価額が減るように規定されていますが、建物の価格と土地(貸家建付地)の価格から算出する点では自宅と同様です。

基本的にはそれぞれの価格を算出し、足し合わせて評価額を求める手順になります。建物・土地それぞれの評価額算出方法を確認してみましょう。

2.貸家における建物の相続税評価額

建物の相続税評価額は「固定資産税評価額×(1-借家権割合×賃貸割合)」で算出できます。

固定資産税評価額

建物は再建築価格(評価時点でその場所に新築すると仮定した場合に必要とされる建築費)に減点補正率をかけて算出した評点数をもとに固定資産税評価額を計算します。

不動産の場合、固定資産税評価額は時価の6割~7割程度になるのが相場です。

減点補正率は築年数など建物の状態に応じて割合が変化するため、築年数の古い建物ほど相続税評価額が低くなります。

現在所有している建物の固定資産税評価額を知りたい場合、市町村が発行・送付している「固定資産税の課税明細書」もしくは市町村役場(区役所)で閲覧できる「固定資産課税台帳」を参照しましょう。

借家権割合

借家権とは賃借人(部屋を借りる人)が建物を使用する権利のことを指します。貸家の場合、家の使用権の一部を「借家権」として賃借人に受け渡している扱いになるため、借家権の割合分相続税評価額から減額可能です。

2024年現在、借家権割合は全国的に30%で統一されています。

賃貸割合

賃貸割合=課税時期において賃貸されている各独立部分の床面積の合計÷当該家屋の各独立部分の床面積の合計

賃貸割合とは、空室の有無の程度を表す割合です。賃貸割合は部屋数ではなく床面積で算出します。

賃貸割合が高い、つまり空室が少なく賃貸に出している面積が大きい物件の方が相続税評価額を減らせる仕組みになっています。

3.貸家における土地の相続税評価額

土地の相続税評価額は「自用地評価額×(1-借地権割合×借家権割合×賃貸割合) 」で算出できます。

「借家権割合(30%)」と「賃貸割合」については建物の評価額計算と同じです。

また、土地の相続税は後述する「小規模宅地等の特例」を利用すればさらに50%減額可能です。

固定資産税評価額(自用地評価額)

更地の状態での土地評価額(自用地評価額)が土地の評価額を算出するのに必要です。自用地評価額は敷地面積(㎡)に路線価もしくは倍率を掛け合わせることで算出可能です。

路線価は「路線(道路)に面する標準的な宅地の1平方メートル当たりの価額(引用:国税庁「路線価図の説明」)」であり、一般的には地価の80%程度に設定されることが多いです。

倍率方式は路線価が設定されていない地域に適用されます。こちらも路線価方式と同様、実際の地価よりも低く評価される傾向にあります。

借地権割合

借地権の財産評価を算出するための指標として用いられます。路線価方式が採用されている地域では路線価図に記載されているA~Hのアルファベットから、倍率地域は国税庁「倍率表」から調べられます。

一般的に地価の高い地域ほど借地権割合は高くなり、東京の商業地では80%~90%、住宅地では60%~70%程度に設定されていることが多いです。

4.貸家の相続税評価額に関する注意点・ポイント

貸家の相続税評価額を算出する場合、上記で解説した計算方法に加え以下のようなポイントに注意する必要があります。

マンションの土地評価には「敷地権割合」が必要

区分所有のマンションの場合、マンションの土地全体を各物件のオーナーが分割して所有することになります。

そのため、土地の評価額を算出するにはオーナーが持っている土地の割合、すなわち敷地権割合が必要です。

(計算方法)マンション敷地全体の評価額×敷地権割合

現在所有している土地の敷地権割合は建物の登記事項証明書、マンションの売買契約書に記載されています。

保有していない物件の敷地権割合は不動産会社に直接問い合わせてみましょう。

小規模宅地等の特例が適用できるか確認

小規模宅地等の特例は、自宅・貸家・事業用地などさまざまな用途で用いられる小規模な土地に対して相続税評価額を減額できる制度のことです。

貸家の場合、「貸付事業用宅地等」として土地の200㎡までの部分の評価額が50%減額されます。

以下の条件が当てはまる場合は小規模宅地等の特例を利用できます。

・この土地を取得した親族が申告期限まで土地を保有し、貸付事業を継続する

・相続開始の3年以上前から貸付事業の用途で使われている

・賃貸契約を結んで貸し出している(無償・著しい低額での貸し出しはNG)

空室がある場合は貸家扱いにならないことも

貸家として相続税評価額の圧縮が認められるのは「継続的に賃貸に供されてきた物件」であり、原則として空室がないことが条件となります。

そのため「空室が続いている」「募集してもなかなか入居者が決まらない」といった状況だと、貸家として認められない場合があります。

空室期間が比較的短く、一時的な空室として認められれば貸家として判断されることが多いため、賃貸が安定している物件を選ぶのが重要です。

5.貸家の相続税評価額シミュレーション

実際に貸家の相続税評価額をシミュレーションしてみましょう。

※評価乖離率、経年劣化による物件価格の変化は考慮しないものとします

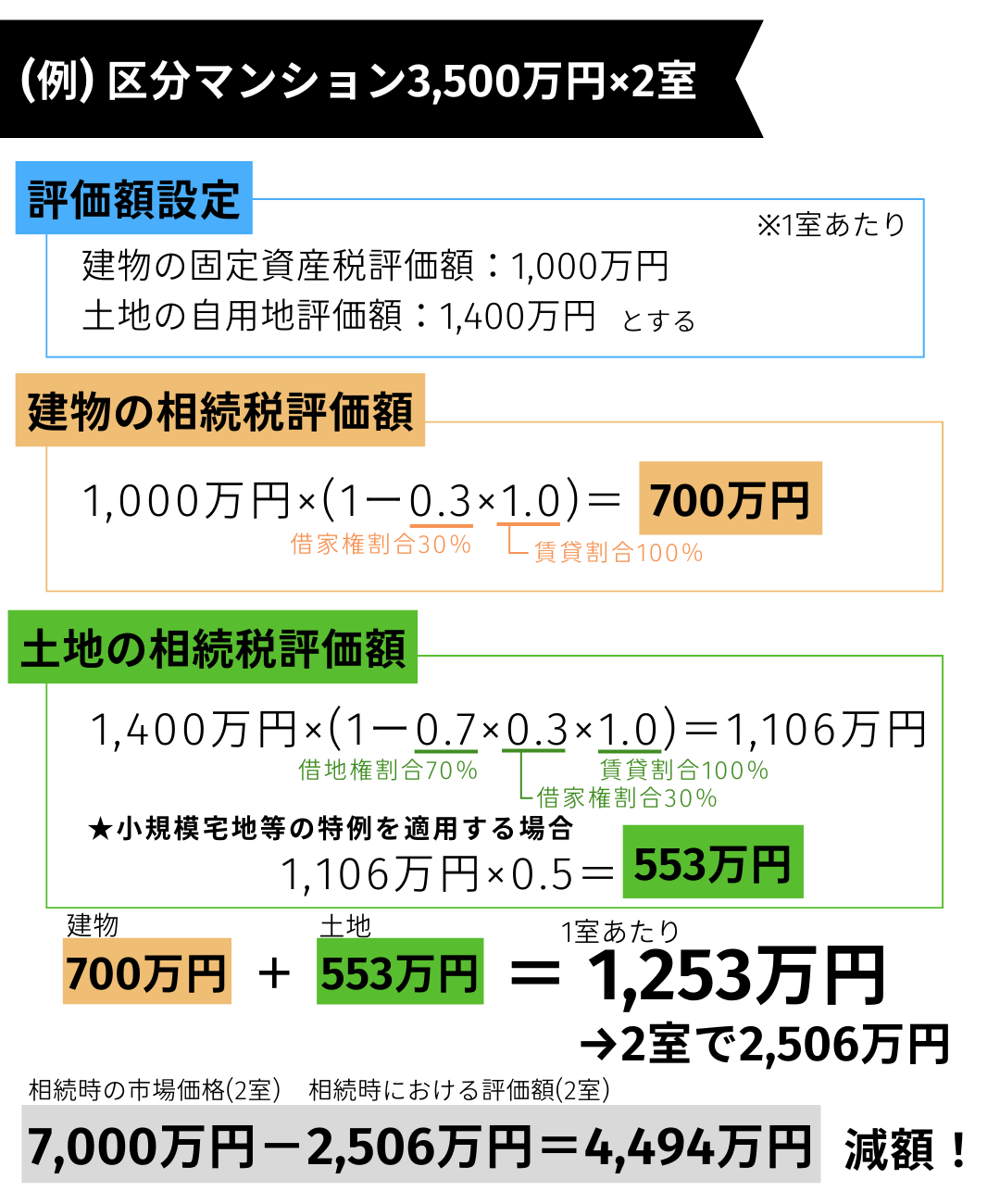

区分マンションを2室所有しているケース

・市場価格(時価)3,500万円の物件×2

・敷地面積はそれぞれ25平米(同じマンション内の2室とする)

・2件とも土地の固定資産税評価額(敷地権割合計算済み)を1,400万円、建物の固定資産税評価額を1,000万円とする(時価の約70%)

・借家権割合:30%、借地権割合:70%、賃貸割合:100%とする

評価額の計算

まずは1室あたりの評価額を求めます。

建物の相続税評価額:1,000万円×(1-0.3×1.0)=700万円

土地の相続税評価額:1,400万円×(1-0.7×0.3×1.0)=1,106万円

加えて土地の評価額に小規模宅地等の減額特例を適用する場合、1,106万円×0.5=553万円になります。

土地と建物を合計すると1室あたりの相続税評価額は1,253万円、2室で2,506万円になります。当初の金額(時価7,000万円)よりも4,494万円評価額を圧縮できる計算です。

なお、2024年1月1日以降、「居住用の区分所有財産」(いわゆる分譲マンション)の評価方法が、少し変更されました。

詳しく知りたい方はこちらをご覧ください。

国税庁:「居住用の区分所有財産」の評価が変わりました

6.まとめ

貸家は現金や株など市場価格(時価)の100%相続評価される資産よりも相続税評価額を減額させることができるため、将来の相続税対策に有効です。購入を検討している方はなるべく早い段階から準備することをおすすめします。

ただし、貸家への投資は相続税対策以外の側面でマイナスにならないようしっかりと物件選びをする必要があります。空室リスクを避け、安定した家賃収入を得ることで不動産投資がプラスの資産として機能すると言えるでしょう。

物件選びの方法について詳しくは不動産投資で見るべきポイントは?先輩オーナーのリアルな声を紹介で解説しています。興味のある方はこちらもぜひご覧ください。