【相続税を圧縮するポイント】

・暦年贈与、相続時精算課税制度を利用して生前に贈与する

・贈与、相続時に各種特例を活用する

・不動産投資(マンション投資)で評価額を減らす

相続税の支払(納税)額は事前に対策をしたかどうかで大きく異なるため、自分に合った方法を早いうちから模索することが重要です。

本記事では代表的な相続税対策を解説し、その中の一つであるマンション投資の節税効果を実際に検証します。

相続税を圧縮する方法①暦年贈与を活用する

相続時の税負担を軽くする目的で生前に財産の一部を贈与する方法を取ることがあります。

贈与税は相続税より高い税率に設定されていますが、年110万円の基礎控除枠が設けられているため、毎年110万円ずつ贈与すれば税金は課されないことになります。

この仕組みを活用した生前贈与を「暦年贈与」と呼びます。

暦年贈与の仕組み

法律上、毎年1月1日~12月31日までに贈与された額が110万円を超えなければ贈与税の申告は不要です。

「非課税の基礎控除枠は年110万円」という基準は受贈者(もらう)側に課されているため、贈与者(ゆずる)側には贈与額の制限がありません。

2人に贈与する場合は1年で220万円まで、3人なら330万円まで非課税で贈与可能です。

例えば5人の受贈者に対して10年間110万円ずつ贈与すれば、総計5,500万円を非課税で贈与できます。複数人に長期間贈与を続けるほど節税効果が高まる対策だと言えるでしょう。

暦年贈与活用の注意点

暦年贈与を活用する際には以下の点に注意が必要です。

定期贈与

定期贈与はまとまった額を複数回に分けて定期的に分割でゆずり受けることを指す言葉です。

これに該当すると判断された場合、毎年の贈与額が基礎控除枠を超えていなかったとしても追加で贈与税の課税対象となります。

例えば5年間で毎年100万円ずつ贈与する場合に「総額500万円を贈与することが先に決まっていて、それを5年間かけて贈与する計画である」とみなすのが定期贈与です。

実際に毎年同じ金額で贈与を行っても定期贈与とみなされるケースは少ないようですが、契約書等で毎年同じ時期に決まった額を贈与する取り決めを交わすと定期贈与とみなされる可能性があります。

・異なる時期に贈与する

・毎回贈与契約書を作成する

などの対策を取り、定期贈与とみなされないよう注意しましょう。

複数人から贈与されるケース

先述しましたが、「贈与税の基礎控除枠110万円」は受贈者に設けられている控除枠です。

受贈者が1年の間に複数人から贈与を受ける場合は、受贈額の合計が110万円を超えないよう注意しなければなりません。

生前贈与加算

生前贈与加算とは、相続開始前の一定期間に贈与された額を贈与財産ではなく相続財産とみなすルールのこと。2024年の法改正により、それまで3年だった持ち戻し期間が7年に延長されることが決まりました。

2024年現在、相続開始日と生前贈与の加算対象期間は以下のように設定されています。

| 被相続人の相続開始日 | 加算対象期間 |

| ~2026年12月31日 | 相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間) |

| 2027年1月1日~2030年12月31日 | 2024年1月1日から死亡までの間 |

| 2031年1月1日~ | 相続開始前7年以内(死亡の日からさかのぼって7年前の日から死亡の日までの間) |

参照:国税庁「No.4161 贈与財産の加算と税額控除(暦年課税)」

2024年時点で3年以内の暦年贈与は原則として利用できなくなるため、今から暦年贈与を利用する場合は原則として※被相続人が7年は生存する必要があります。

暦年贈与は以前よりも長い期間を必要とする相続対策になりつつあると言えるでしょう。課税の対象期間についてなど、詳しくは最新の情報をチェックしてください。

※ただし、相続開始前3~7年の4年間で贈与により取得した財産は総額100万円まで課税対象として加算されない

相続税を圧縮する方法②相続時精算課税制度を活用する

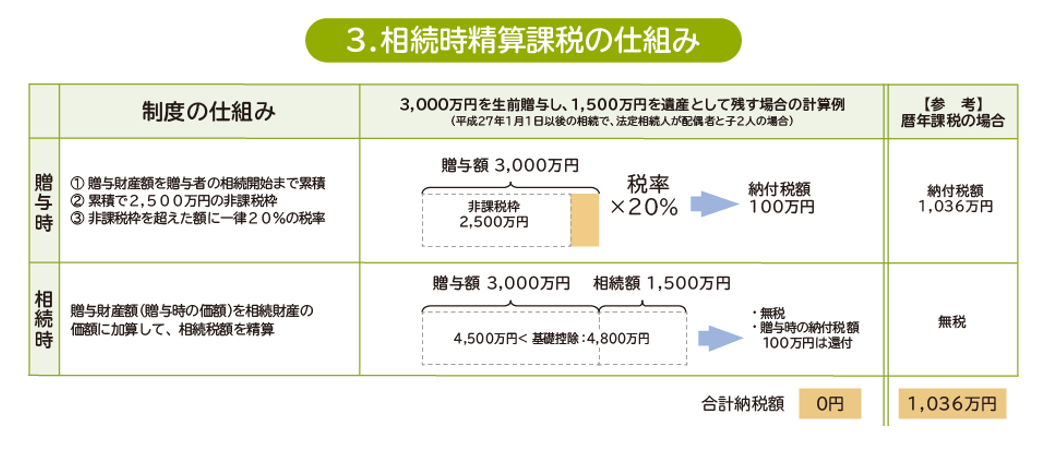

引用:財務省「もっと知りたい税のこと(令和4年6月)」

相続時精算課税制度は2,500万円まで特別控除枠として贈与税を免除される制度です。

「特別控除枠」は税金の支払い自体が免除されるわけではなく、贈与税としてでなく、後に持ち戻し(精算)して相続財産に加えるという仕組みです。

相続税の基礎控除枠を超える場合は最終的に相続税として支払うことになる点には注意が必要になります。

暦年贈与制度との違い

先ほど解説した暦年贈与(暦年課税)と相続時精算課税制度は併用することができず、相続時精算課税制度を選択する場合は初年度に「相続時精算課税選択届出書」を提出します。

| 暦年贈与(暦年課税) | 相続時精算課税制度 | |

| 対象者 | 指定なし | (贈与者)贈与年の1月1日時点で60歳以上の父母もしくは祖父母 (受贈者)贈与年の1月1日時点で18歳以上の子もしくは孫 |

| 基礎控除枠 | 110万円/年 | 110万円/年 |

| 特別控除枠 | なし | 2,500万円 |

| 相続時の持ち戻し精算 | なし | あり |

| 生前贈与加算制度 | あり | なし |

| 税額の計算方法 | 控除枠を超えた部分に対して10~55% | 控除枠を超えた部分に対して20% |

以前は相続時精算課税制度を利用すると年110万円の基礎控除が利用できませんでしたが、2024年の法改正により相続時精算課税制度を選択した場合も基礎控除が適用されるようになりました。

そのため、110万円の基礎控除枠を利用したい場合は生前贈与加算のない相続時精算課税制度を利用する方が有利になる可能性があります。

相続時精算課税制度で相続税を圧縮できるケース

相続時精算課税制度は基本的に「贈与した金額を特別控除枠で相続扱いにする」ことが目的であり、基礎控除110万円を除けば実質相続税を圧縮することはできないシステムです。

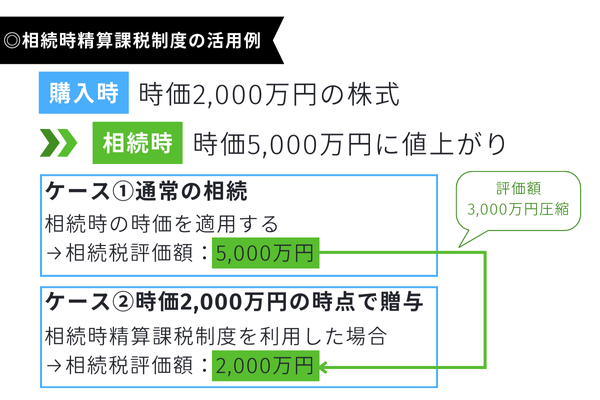

しかし本制度は「贈与時」の時価を基準に精算を行うため、場合によっては相続税を圧縮することが可能になります。

例えば時価2,000万円の株式を保有しており、本制度を利用して贈与すると仮定します。

贈与時に2,000万円だった株式が相続時に5,000万円になっていた場合、相続税の評価額を3,000万円分圧縮したことになります。

ただしこの基準は相続時に資産価値が下がっていた場合も同じように適用されるため、状況によっては損失を生む可能性もあります。

あくまで「贈与時→相続時で価値が上がる見込みのある資産」であることを前提としたメリットだと言えるでしょう。

相続時精算課税制度の注意点

相続時精算課税制度を利用する場合にもいくつか注意点があります。

対象が限定されている

暦年贈与は特に対象が指定されていませんが、相続時精算課税制度は「60歳以上の親・祖父母から18歳以上の子・孫への贈与」と適用対象が限定されています。

配偶者や兄弟姉妹、血縁関係のない者への贈与に対しては利用できないため、注意が必要です。

一度選択すると暦年贈与に戻れない

一度相続時精算課税制度を選択すると暦年贈与には戻すことができません。

それぞれの制度のメリット・デメリットを考慮して慎重に選ぶ必要があります。

減税特例の対象外になることがある

相続時精算課税制度は各種減税特例の対象外になることがある点が一つのデメリットです。

特例を利用する場合と相続時精算課税制度を利用する場合で天秤にかけ、どちらがより節税効果が高いか検討する必要があるでしょう。

減税特例については次章で詳しく解説します。

相続税を圧縮する方法③各種特例を活用する

相続税を圧縮する方法として、贈与時に特定の条件に当てはまる場合のみ適用可能な各種特例を活用するという手段もあります。

おしどり贈与特例(配偶者控除)

対象:婚姻期間が20年以上の夫婦

相続時精算課税制度との併用:不可

おしどり贈与(配偶者控除)は居住用不動産およびその取得資金を贈与した場合に贈与税が2,000万円まで非課税になる制度です。

基礎控除110万円と併用すれば、最大で2,110万円まで非課税になります。

教育資金の一括贈与特例

対象:(贈与者)父母・祖父母、(受贈者)30歳未満の子・孫

相続時精算課税制度との併用:可能

教育資金を一括で贈与する場合に最大1,500万円まで贈与税が非課税になる制度です。

贈与契約を締結後に金融機関で教育資金口座を開設し、税務署に非課税申告書を提出することで課税控除の対象になります。

なお受贈者が30歳になると教育資金贈与契約は終了するため、終了時点で教育資金口座に残額があれば贈与税が課されます。

結婚・子育て資金の一括贈与特例

対象:(贈与者)父母・祖父母、(受贈者)18歳以上50歳未満の子・孫

相続時精算課税制度との併用:可能

自分の子もしくは孫に結婚や子育てのための資金を一括で贈与した場合、最大1,000万円まで、贈与税が非課税になる制度です。

「子育て資金(妊娠~出産・育児の費用)」は最大で1,000万円、「結婚費用」は最大300万円まで非課税で贈与できます。

基本的な仕組みは教育資金の一括贈与と同じで、受贈者が50歳に達した時点、もしくは合意により贈与契約が終了した時点で口座に残高がある場合はその金額に対して贈与税が課されます。

住宅取得等資金贈与の非課税特例

対象:(贈与者)父母・祖父母、(受贈者)18歳以上の子・

相続時精算課税制度との併用:可能

住居の取得や増改築を目的とした資金の贈与を受ける場合に最大1,000万円まで贈与税が非課税となる制度です。

暦年贈与を利用する場合は生前贈与加算の対象外になるため、相続が近い時期に行う贈与であっても課税されないというメリットがあります。

小規模宅地等の特例

対象:相続・遺贈により土地を取得した親族

相続時精算課税制度との併用:不可

亡くなった人の土地を相続する場合、最大で80%まで相続税を減額できる制度です。

| 土地の種類 | 面積の上限 | 減額割合 |

| 特定居住用宅地等 (故人が住んでいた土地) |

330平方メートル | 80% |

| 特定事業用宅地等・特定同族会社事業用宅地等 (故人が事業をしていた土地) |

400平方メートル | 80% |

| 貸付事業用宅地等 (故人が他者に貸していた土地) |

200平方メートル | 50% |

この制度は小規模な狭い土地を保有する場合に適用されるため、面積が広く地価の低い土地を売却し、都市部の面積が狭く地価の高い土地に買い替えて相続税を圧縮するといった対策をするケースもたびたび見られます。

貸付事業用宅地等は貸付の開始から3年以上経過していることが特例適用の条件となるため、賃貸物件の相続を検討している場合は早い段階で購入することをおすすめします。

住宅取得等資金贈与の特例との併用はできないため、それぞれの節税効果をあらかじめシミュレーションしておきましょう。

相続税を圧縮する方法④不動産投資を行う

相続税を圧縮する手段として広く用いられているのが不動産投資です。

不動産は「土地(貸家建付地)」、「建物(貸家)」の相続税評価額を別々に算出する仕組みです。

土地と建物の評価額を合計しても多くの場合購入時の時価よりも低いため、実勢価格との乖離が生じて節税になります。

賃貸用の物件の場合、自用地の評価額からさらに「賃借人が有する権利」として借地権割合・借家権割合を割引いて計算するため、より評価額を下げることが可能です。

土地と建物、それぞれどのように計算するか簡単に確認してみましょう。

なお借地権や賃貸割合に関してなど、不動産投資における相続税評価額の詳しい計算方法は「貸家の相続税評価額の算式を解説|マンションにおける賃貸割合・敷地権の求め方」で分かりやすく解説しています。こちらもあわせてご参照ください。

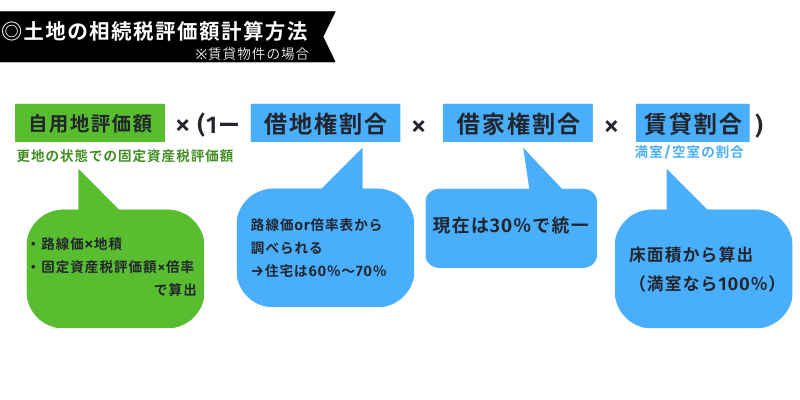

土地の評価額計算方法

計算方法:固定資産税評価額×(1-借地権割合×借家権割合×賃貸割合)

土地の自用地評価額(更地の状態での固定資産評価額)は路線価方式・倍率方式2種類の評価方法があります。

路線価は「路線(道路)に面する標準的な宅地の1平方メートル当たりの価額(引用:国税庁「路線価図の説明」)」であり、一般的には地価の80%程度に設定されることが多いです。不動産投資の対象となるマンションは大半がこちらの路線価方式を採用しています。

倍率方式は路線価が設定されていない地域に適用されます。こちらも路線価方式と同様、実際の地価よりも低く評価される傾向にあります。

また、土地の相続税は先述した小規模宅地等の特例を利用すればさらに50%減額可能です。賃貸用の土地は200平方メートルまで特例を適用することができます。

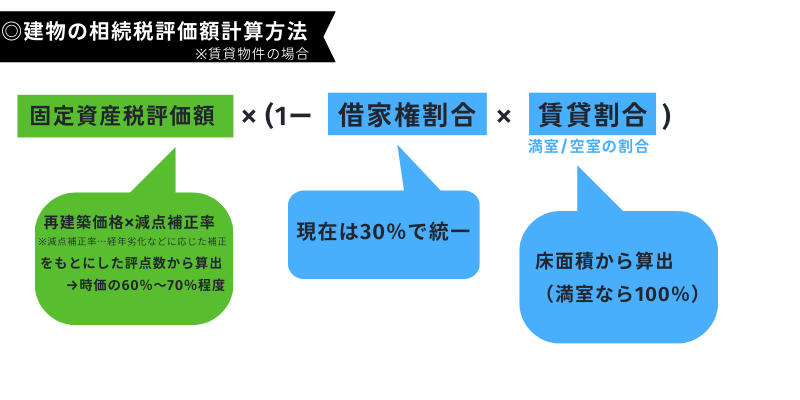

建物の評価額計算方法

計算方法:固定資産税評価額×(1-借家権割合×賃貸割合)

建物は再建築価格(評価時点でその場所に新築すると仮定した場合に必要とされる建築費)に減点補正率をかけて算出した評点数をもとに固定資産税評価額を計算します。

そこから土地と同じく借家権割合と賃貸割合を割引いて相続税評価額を求めます。

減点補正率は築年数など建物の状態に応じて割合が変化するため、築年数の古い建物ほど相続税評価額が低くなります。

不動産投資の注意点

不動産投資は現金よりも相続税評価額が低くなるため相続税対策の一つとして有効な手立てですが、一方でいくつか注意すべきポイントがあります。

空室リスク

不動産投資において賃借人が見つからない空室状態は大きなリスクです。

相続税圧縮という観点で見ると空室は「賃貸事業を行っていない状態」とみなされ本来よりも相続税評価が高くなり、小規模宅地等の特例の適用対象外となる可能性もあります。

また、現在の不動産投資は家賃収入をはじめとするインカムゲインを含めた長期的な利益が重要なので、賃貸ニーズを考慮した慎重な物件選びが必要不可欠です。

相続税対策になるからとむやみに人気のない物件を購入しても、家賃収入が得られず税を圧縮するどころかかえって出費が増える可能性もあります。

相続税のことだけでなく家賃収入なども考慮して、総合的に利益が出るか判断しましょう。

価値下落リスク

不動産価格は市況やエリアの環境に大きく影響を受けます。相続目的で不動産に資産を組み換えたにもかかわらず、売却する頃には価値が下落して赤字になっては本末転倒です。

物件購入後に価値下落リスクへの対策を行うのはかなり困難なので、事前の物件選びが重要になります。

物件選びのポイントについては「不動産投資で見るべきポイントは?先輩オーナーのリアルな声を紹介」で詳しく解説していますので、こちらもご参照ください。

タワマン節税の法改正

相続税の土地評価額は面積当たりの住戸数が多いほど下がる傾向にあり、比較的狭い土地に多数の住居が集合するタワーマンションは土地評価額が低くなります。

特に高層階は市場価格が高く相続税評価額との乖離がより大きくなるため、相続税対策としてよく用いられていました。

しかし2024年の法改正により、総階数・所在階・敷地持分狭小度などの指標から評価乖離率を算出し、そこから相続税評価額を求める方法に変更されました。

法改正以降はタワマンによる相続税圧縮効果が以前より弱まっているため、注意が必要です。

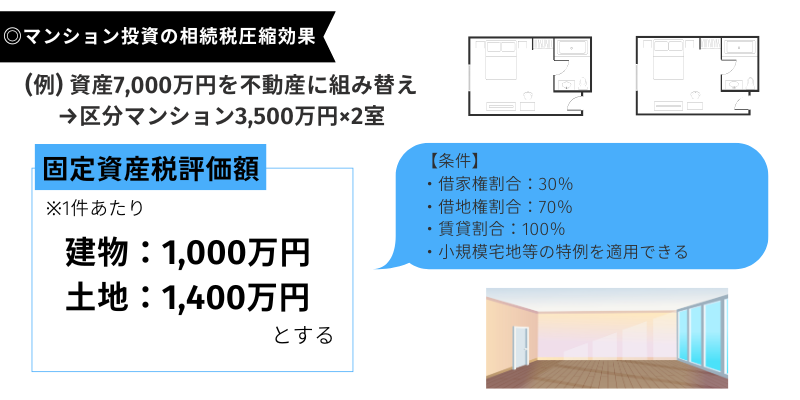

マンション投資の相続税圧縮効果を検証

実際に不動産投資を行った場合、どの程度相続税を圧縮する効果があるか、先ほどの評価額計算式を用いて確かめてみましょう。

今回は相続税対策として人気のあるマンション投資を行う前提で検証します。時価3,500万円の区分マンション2件、総額7,000万円相当の資産を購入したものとします。

(その他の条件)

・2件とも土地の固定資産税評価額を1,400万円、建物の固定資産税評価額を1,000万円とする(時価の約70%)

・借家権割合:30%、借地権割合:70%、賃貸割合:100%とする

・土地面積は2件合わせて200平方メートル未満(小規模宅地等の特例を適用できる)

・評価乖離率、経年劣化による物件価格の変化は考慮しない

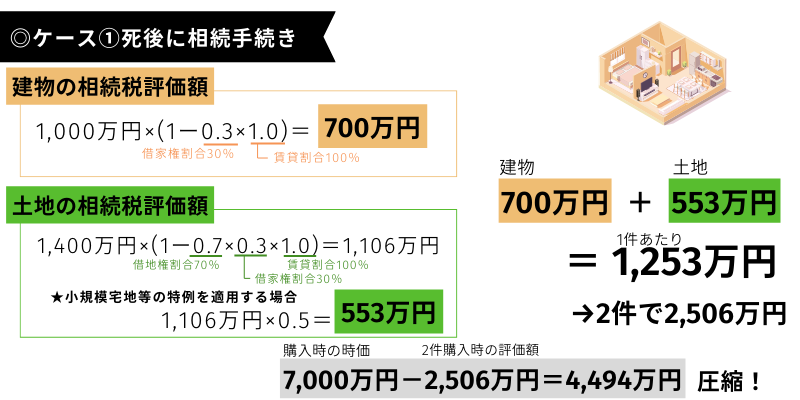

ケース①死後に相続手続きを行った場合

土地の相続税評価額:1,400万円×(1-0.7×0.3×1.0)=1,106万円

ここからさらに小規模宅地等の減額特例を適用する場合、1,106万円×0.5=553万円になります。

建物の相続税評価額:1,000万円×(1-0.3×1.0)=700万円

土地と建物を合計して1件あたりの相続税評価額は1,253万円、2件で2,506万円になります。当初の金額よりも4,494万円評価額を圧縮できる計算です。

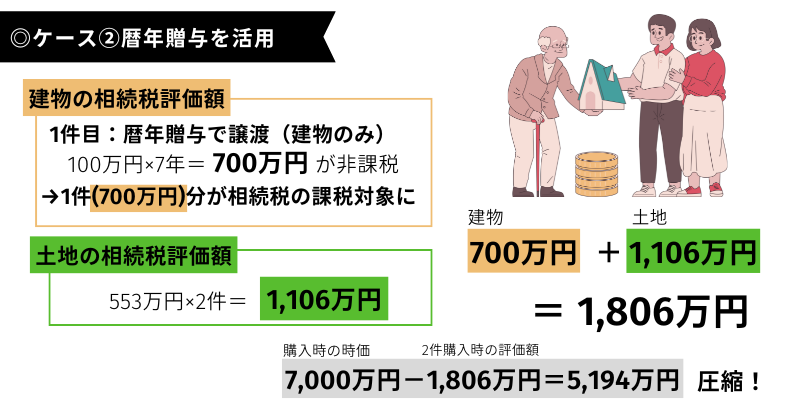

ケース②暦年贈与を活用した場合

相続前にあらかじめ長期間にわたって分割贈与を行うことで、さらに評価額を圧縮できます。

2件あるうち1件の建物の持ち分(相続税評価額700万円)を毎年100万円ずつ7年かけて分割で暦年贈与すると仮定した場合、建物の相続税評価額が700万円まで圧縮されます。

あとは通常の相続と同じように計算すると、2件合計の評価額は1,806万円になります。

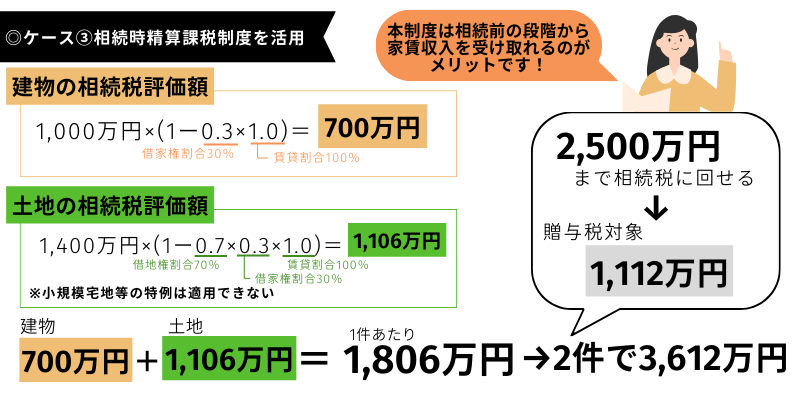

ケース③相続時精算課税制度を活用した場合

小規模宅地等の特例を適用せず計算すると、土地と建物の相続税評価額合計は2件合わせて3,612万円になります。

相続時精算課税制度は2,500万円まで特別控除枠として相続税に回せるため、贈与時に支払う贈与税の対象になるのは1,112万円です。

2024年現在の税率(1,500万円以下40%)で計算すると、贈与税額は(1,112万円-110万円)×0.4-190=210.8万円となります。

一見支払額が増えているように見えますが、贈与後の家賃収入を算入すると節税になるケースがあります。

生前に不動産を贈与した場合は相続前の段階から家賃収入を受贈者が直接受け取れるようになります。

実際に賃貸物件を贈与する場合、土地と建物だけでなくそれまで被相続人が得ていた現金の家賃収入も相続することになります。

事前に物件を相続し、家賃収入の賃料債権を早めに引き渡して負担を軽減したい場合には相続時精算課税制度が便利です。

また、(今回の計算では考慮しませんが)仮に贈与~相続の期間中に土地の価格が上昇した場合でも贈与時の評価額が適用される点はメリットだと言えるでしょう。再開発などの要因で地価上昇が見込める不動産であればさらなる節税効果を期待できます。

まとめ

相続前に生前贈与や不動産投資などの対策を行うことで、相続税を圧縮することが可能です。

特に不動産投資は相続税評価額を減らすのに有効な手段ではありますが、一方で空室が続くと評価額を圧縮する効果がなくなってしまうなどのリスクが生じます。

不動産投資を行う場合は物件選びの段階で賃貸ニーズを見極めた慎重な検討が不可欠だと言えるでしょう。

相続税対策を目的に不動産投資を行う場合、選定すべき物件の基準も変わってきます。

自分に合った物件を選ぶために、まずは不動産会社へ相談することをおすすめします。