前回は、相続税評価額の計算について勉強しました。

では、不動産投資が相続税対策に有効だと言われていますが、どのような理由で有効なのでしょうか。都心のマンションを例にとって説明していきましょう。

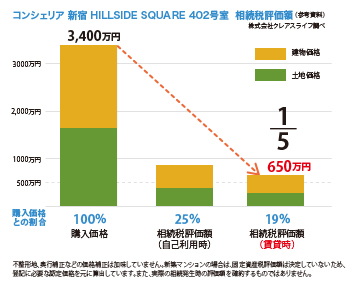

そもそもマンションの価格には、土地と建物の価格だけでなく、物件の階数や眺望、日当たり、間取り、グレード、管理実態、室内状況などを要因として価格が査定されます。

しかし、相続税と贈与税の評価については、眺望などは全く無視して、土地の所有持分と建物の固定資産税評価額のみで評価されます。

そうすると、3,000万円のマンションの評価額は、1/3~1/7程度になります。

現在販売されているマンションでは、このような評価になります。

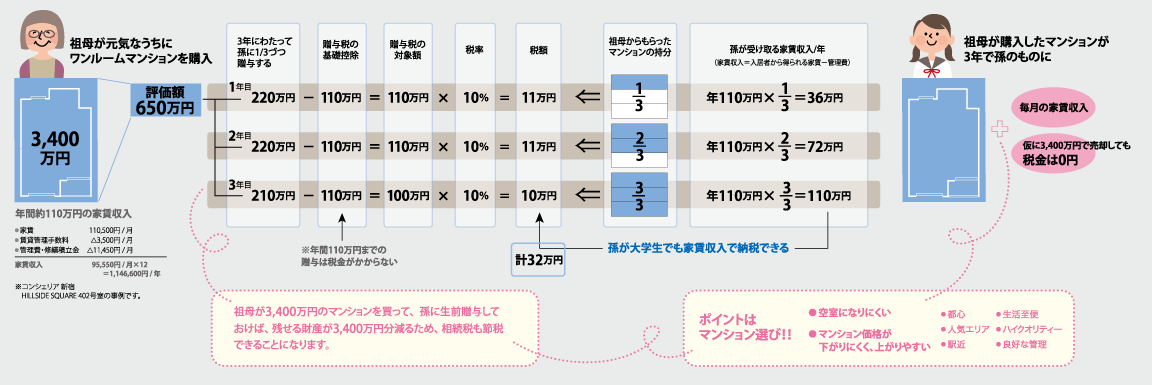

贈与は、毎年行うことができ、尚且つ110万円の控除があります。上記のマンションではならば、購入金額は、3,400万円ですが、賃貸に出している場合の相続税贈与税の評価額としては、650万円です。

例えば、これをおばあさんさんが購入して、3年にわたって孫に贈与する場合の税金を考えてみましょう。

3年間で32万円の贈与税を支払うことにより、マンションの持ち分がすべて孫に移転することができました。3年間で孫は220万円の家賃をもらうことができるので、その贈与税も十分支払うことができます。

孫が売却

その後、孫がこの部屋を売ることになりました。おばあさんが購入した金額の3400万円で売却した場合、税金はいくらになるのでしょうか。

結論から言えば、減価償却を考慮に入れなければ譲渡所得税は、0円です。なぜならば、おばあさんが購入した取得費を孫がそのまま引き継げるので

3,400万円(取得費)−3,400万円(譲渡価格)=0円(儲け)となるからです。

贈与をする場合は、金銭で贈与をするよりもマンションなどのもので贈与する方が圧倒的に得になります。ルールを上手に活用していきましょう。